贈与契約書とは?生前贈与に必要?書き方やメリット、雛形を紹介

全国20拠点以上!安心の全国対応

初回相談0円

記事目次

相続税対策や相続争い防止のために生前贈与を検討している方の中には、「生前贈与をするためには贈与契約書が必要だと聞いたけれど、どのように作成すればよいかわからない」などとお困りの方もいらっしゃるのではないでしょうか。

今回は、贈与契約書の概要やメリット、作成の流れ、作成する際のポイントのほか、生前贈与の注意点などについて解説します。贈与契約書の雛形も紹介しますので、ぜひ参考にしてください。

贈与契約書とは?

贈与契約書は、贈与契約を締結する際に作成する契約書です。

贈与契約とは、贈与者が自らの財産を受贈者に無償で与える約束をする契約です。贈与契約書には当事者間で贈与契約をした事実や、贈与の内容などを記載します。

贈与とは、贈与者と受贈者の二者間で成立する行為であり、双方の合意があったことを証明できなければ、贈与とはみなされません。

贈与契約書は、当事者間の財産の授受が「贈与」であることを証明するという重要な役割を持ちます。

贈与契約書作成の目的

贈与契約書は、贈与者と受贈者の合意の上で贈与があったことを証明するために作成します。

贈与契約書の作成は、法律で義務付けられているわけではありません。

当事者間で、口頭で約束するだけでも足ります。しかし、相続後に税務調査が入った場合、贈与契約書が存在しなければ贈与であることを証明できず、相続税の追徴課税を課される可能性があります。

追徴課税の対象となる典型的な例として、親が子ども名義の銀行口座を作るなどして、受贈者である子ども側に贈与を受けた認識のないまま生前贈与が行われたケースが挙げられます。

このような場合、贈与契約書がなければ、当事者間で合意があったことを証明できず、贈与と認めてもらえません。

このような事態を防ぐためにも、生前贈与を行う際は必ず贈与契約書を作成しましょう。

贈与契約書作成のメリット

1.相続税や贈与税の税務調査対策として有効

贈与契約書を作成しておけば、当事者間で贈与が行われたことを証明できます。

そのため、相続税や贈与税の申告後に税務調査が入り、財産の授受が本当に生前贈与だったか疑われた際に役立ちます。

相続発生後は、贈与者が既に他界しているため、事実を確認できません。

そのため、贈与の事実を証明できる贈与契約書は、相続税や追徴課税を課されるリスクを回避するためにも重要です。

2.贈与を約束したことを証明できる

前述した通り、贈与契約は口頭でも成立しますが、口頭で約束しただけでは、約束が履行されない可能性もあります。

特に時間が経過すれば、記憶も薄らぐため、「言った」「言わない」などという争いに発展するかもしれません。

贈与契約書を作成しておけば、贈与の約束をしたという事実を客観的に証明できます。

客観的な証拠が存在するため、贈与契約書に記載された内容を確実に履行してもらえるでしょう。

3.遺産分割協議での争い防止に役立つ

贈与契約書が存在しなければ、受贈者の申告する金額を他の相続人が疑い、相続人同士で争いが生じる可能性があります。

贈与契約書が存在すれば、贈与の事実だけでなく、その内容も明記されているため、生前贈与を受けた金額を証明できます。

客観的な証拠があるため、他の相続人は反論のしようがありません。

贈与契約書は、遺産分割協議を巡る争いを防ぐためにも役立つといえるでしょう。

4.不動産を贈与した場合、登記手続きがスムーズに

不動産を生前贈与した際は、贈与契約書があることで登記申請手続きを円滑に進めることができます。

不動産を取得した場合は、所有権移転登記の手続きが必要です。手続きは申請書と必要書類を法務局に提出して進めます。

名義人を変更する理由も登記する必要があり、申請の際には理由を申告するだけでなく、理由となった事実を証明する証拠も提示しなければなりません。

その際に役立つのが贈与契約書です。あらかじめ贈与契約書を作成しておけば、登記申請の際に提示できるため、スムーズに手続きを進められます。

贈与契約書作成までの流れ

1.贈与者と受贈者で契約内容を確認する

まずは、事前に贈与者と受贈者の間で贈与契約の内容について認識が合っているか、しっかり確認しましょう。

確認する内容としては以下のようなことが挙げられます。

- 贈与対象物(例:現金、不動産、株式など)

- 贈与する対象物の価額

- 贈与の方法

- 贈与によって発生する税金の有無、税金が発生する場合は税額

- 適用できる可能性のある贈与税の各種特例

- 特例の適用要件

2.契約内容と契約日を確認する

贈与契約を締結する前に、契約内容を再確認することは非常に重要です。

この再確認の過程では、贈与者と受贈者の双方が契約内容について再度、認識が合っているかを確認し、合意します。

この際に、贈与契約の締結日や贈与を実行する日についても併せて確認します。

この再確認は、契約書作成前の最終確認でもあります。贈与契約書に双方の合意内容が正確に反映されているか丁寧に確認する必要があります。

3.贈与契約書を作成する

当事者双方で合意した内容を基に贈与契約書を作成します。

それぞれ保管できるよう、同じものを2通作成しましょう。当事者の署名、捺印は2通ともにするほか、割印も必要です。

割印とは、複数の文書が同じ内容であることを証明するもので、文書の改ざんや複製を防ぐ目的で用いられます。

2枚の契約書を、少しずらして重ねたところに押印しましょう。

また、契約書には用いる印鑑は、一般的に実印です。シャチハタは使わないようにしましょう。

4.贈与契約書を保管する

作成した贈与契約書は紛失しないように保管することが大切です。

贈与契約書の保管方法について特に決まりはありませんが、一般的には2通作成して、贈与者と受贈者のそれぞれが1通ずつ保管します。

どこで保管してもかまいませんが、紛失しないように注意しましょう。

紛失が心配な場合は、契約書を公正証書にしておくことをおすすめします。

公正証書にしておけば、原本を公証役場で20年間保存してもらえます。

依頼者に発行されるのは控えであり、紛失しても再発行してもらえるので安心です。

贈与契約書の雛形

贈与契約書には定形の書式はありません。

自由に作成してかまいませんが、サンプルを参考に作成したいという方もいらっしゃるかと思いますので、金銭を贈与する場合と不動産を贈与する場合の贈与契約書の雛形を紹介します。

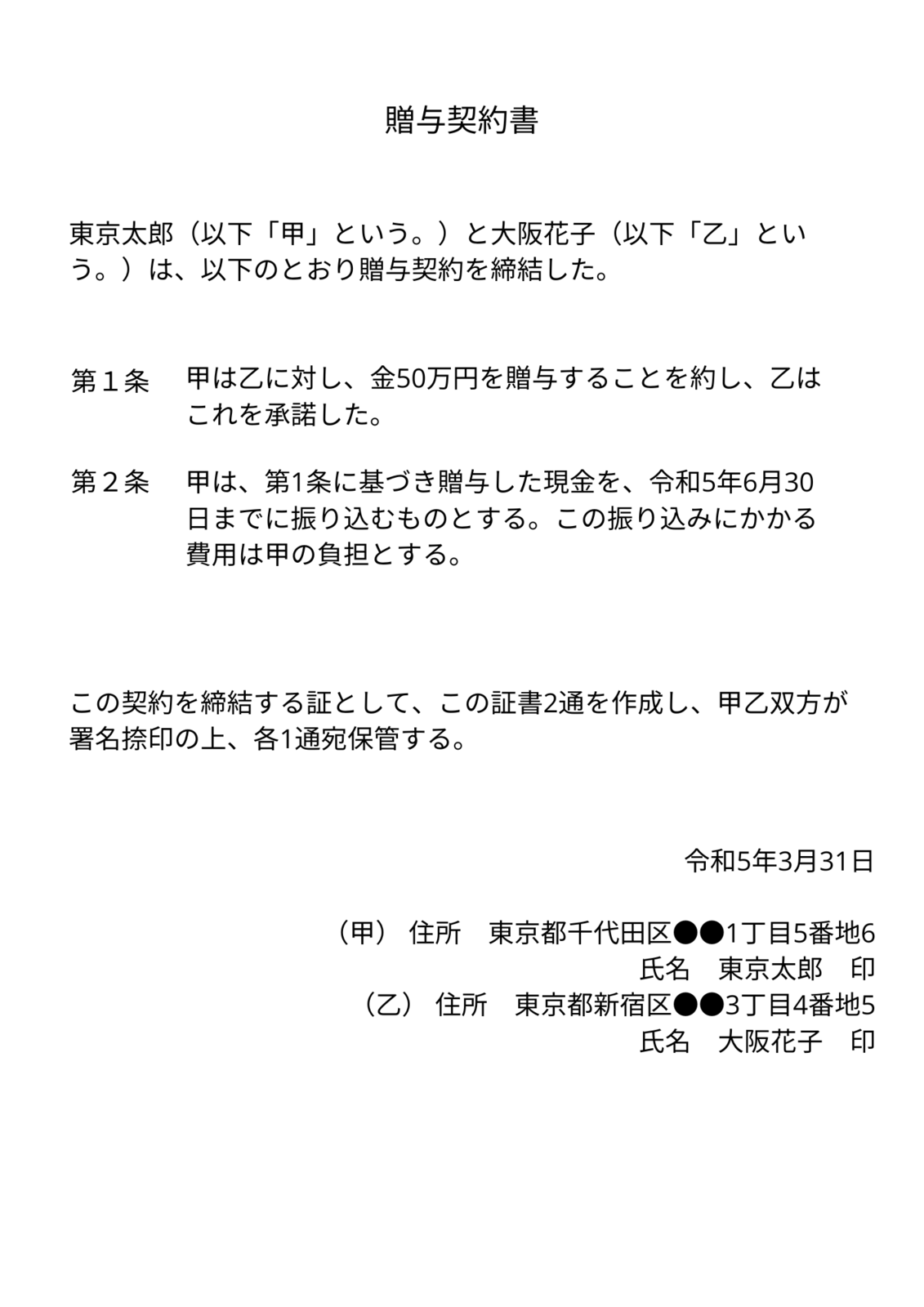

金銭の贈与の場合

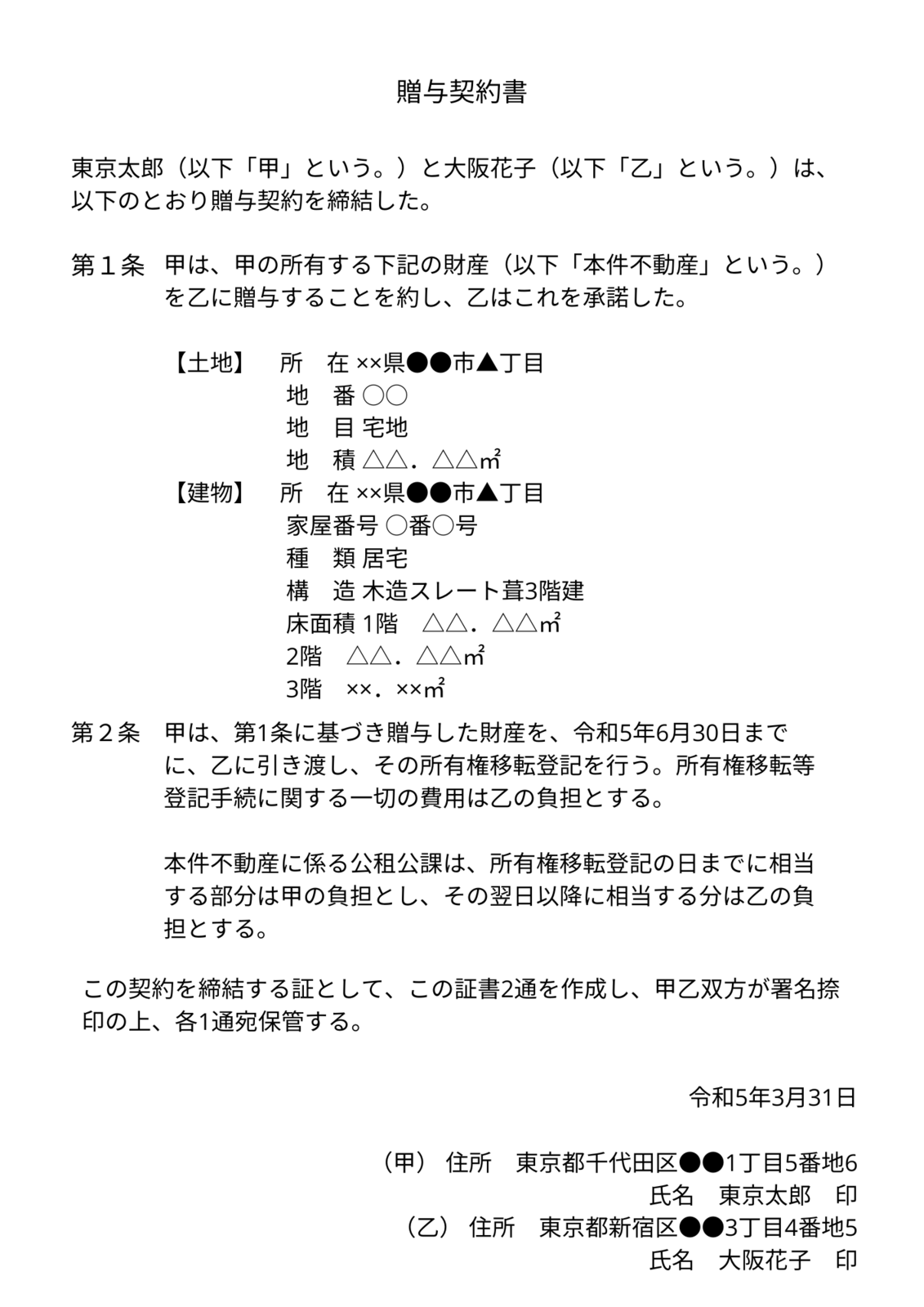

不動産の贈与の場合

贈与契約書作成のポイント

1.贈与契約書の記載事項

贈与契約書の主な記載事項は以下の通りです。契約内容を明確にするためにも、これらの情報は必ず記載しましょう。

- 贈与財産を特定する情報(金額や不動産情報など)

- 贈与方法(振り込み先など)

- 贈与履行日

- 贈与契約締結日

- 贈与者の名前と住所

- 受贈者の名前と住所

2.贈与契約書の書式

贈与契約書には決まった書式はありません。

契約内容を特定するために必要な情報さえ記載されていれば、どのような書式で作成してもかまいません。

しかし、契約書の作成に慣れていなくて書き方がわからないという方もいらっしゃるかもしれません。

そのような場合は、この記事で紹介した雛形を参考に作成するとよいでしょう。

3.作成方法は自由

贈与契約書は手書きで作成してもパソコンで作成してもかまいません。ご自身が作成しやすい方法で作成しましょう。

パソコンで作成した場合は、贈与者、受贈者の住所や氏名、贈与契約締結日を手書きで書き入れることをおすすめします。

署名や日付部分を直筆にすれば、書類の信頼性が増すと考えられるからです。

4.記載内容は正確に

贈与契約書に記載する内容には、誤りがないようにしましょう。特に贈与するお金の金額や不動産の詳細については正確に記載しなければなりません。

不動産情報は、登記済権利証を参照するか、ない場合は不動産登記簿謄本を取得して、その通りに記載しましょう。不動産登記簿謄本は、対象不動産の所在地に関わらず、最寄りの法務局で取得できます。また、郵送やオンライン申請も可能です。

参考URL:各種証明書請求手続(法務局公式サイト)

5.印鑑は実印が望ましい

贈与契約書に押印する際は実印を用いることをおすすめします。

実印で押印して印鑑証明書を添付しておくとよいでしょう。

印鑑証明書を添付することは、契約書の信頼性を高めることにつながります。

シャチハタ以外であれば認印を用いてもかまいませんが、簡単に手に入るものであるため実印よりも信頼性が劣ります。

6.収入印紙の貼付が必要な場合も

不動産の贈与契約の場合は、200円分の収入印紙の貼付が必要です。

契約書の左上に貼り付け、印紙と契約書の境目部分に消印を押します。

消印とは、その収入印紙が使用済みであることを示すためにするものです。

実印である必要はなく、どのような印鑑を用いてもかまいません。

なお、現金や株式など、不動産以外の財産の場合、収入印紙は不要です。

未成年との贈与契約は可能?

1.未成年と贈与契約締結は可能?

未成年者とも贈与契約を締結はできます。

ただし、未成年者は法律行為を単独で行えないため、贈与契約を締結する際は、親権者の同意も必要になります。

法改正により令和4年4月1日より、成年年齢が18歳になりました。

令和4年3月31日以前の贈与契約であれば、20歳未満であれば親権者の同意が必要ですが、令和4年4月1日以降は、18歳以上であれば単独で契約可能です。

2.未成年との贈与契約書作成時の注意点

未成年者と贈与契約書を作成する場合は、本人だけでなく、親権者の署名、捺印も必要であるという点に注意しましょう。

両親とも同意していれば、どちらか片方だけでも問題ありませんが、可能であれば両名の署名、捺印がある方が望ましいです。

実際の記入方法は、受贈者である子どもの署名の下に「(乙の親権者)」として、記入します。

また、受贈者が自分で署名できない幼児である場合は、受贈者の欄に親が署名、捺印をし、その下に「親権者●●が代筆」と記載するとよいでしょう。

贈与契約が無効になるケースについて

贈与契約書を作成して履行した贈与は、原則として無効になることはありません。

しかし、以下のようなケースでは、始めから贈与契約はなかったものとされ、既に契約が履行されている場合、贈与物は受贈者から贈与者に戻ります。

1.法定取消し

法定取消しとは、法律で定められた一定の事由がある場合に、契約の無効や取り消しを求められることです。以下のような場合に主張できます。

- 当事者間で契約内容について錯誤があった場合(民法第95条)

- 詐欺または脅迫によって成立した契約であった場合(同法第96条)

- 未成年者が親権者の同意を得ずに契約した場合(同法第5条)

また、既に贈与税を納付済みの場合は、更生の請求をすれば還付してもらえます。

2.法定解除

法定解除とは、当事者の一方が契約内容を履行しない場合に、もう一方が意思表示するだけで契約を解消できることをいいます(民法第540条)。一度意思表示をして解消すれば、撤回はできません。

贈与者が履行しない場合、履行したくてもできなくなってしまった場合に行うことができます。(同法第541条、542条)

また、既に贈与税を納付済みの場合は、更生の請求をすれば還付してもらえます。

3.合意解除・解約

合意解除・解約とは、契約当事者双方の合意により、契約がなかったものとすることをいいます。贈与者と受贈者の合意があれば、贈与契約は最初からなかったことになります。

不動産を贈与して、既に贈与契約が履行されて所有権移転登記をした場合は、所有権抹消登記をしなければならないという点には注意が必要です。

また、既に贈与税を納めていた場合、原則として更生の請求は認められず、贈与税の還付はされないという点にも注意しましょう。

生前贈与をする際の注意点

1.相続発生前3年間の生前贈与は相続税の対象になる

被相続人が亡くなる直前の3年間に贈与した分は、相続時に相続財産に含まれます。

1年あたりの贈与額が110万円以下の場合、その間の贈与分に対して贈与税はかかりませんが、相続財産に含まれることで相続税の課税対象となるのです。

また、税制の改正により、令和6年(2024年)1月1日からは、相続財産に持ち戻される対象が死亡前7年間に行われた贈与に拡大されるので、注意しましょう。

2.生前贈与する際は必ず受贈者の合意を得る

現金の生前贈与を行う際は、以下の点に注意しましょう。

- 必ず当事者間で贈与について合意をしておく

- 贈与契約書を作成する

生前贈与を行う際は必ず受贈者に知らせ、合意を得ておくことは非常に大切です。

親が子ども名義で作成した銀行口座に自分の財産を移して生前贈与をするつもりだったのに、子どもがその口座の存在を知らなかったために贈与だと認めてもらえないというケースは少なくありません。

また、贈与の際は、必ず贈与契約書を作成しましょう。

特に、毎年110万円以下の財産を受贈者に渡すと、定期贈与とみなされ、贈与税を課せられる可能性があります。

複数年にわたって贈与をする場合は、贈与のたびに贈与契約書を作成してください。

3.不動産を生前贈与する場合は税金がかかる

不動産を生前贈与する場合は、以下の点に注意しましょう。

- 登録免許税、不動産取得税などの税金がかかる

- 控除や特例を使うと有利になることもある

不動産を贈与すると、所有権移転登記を行う際の登録免許税、不動産取得税などの税金がかかります。

誰が負担するかについて決まりはありませんが、一般的に受贈者が支払うことが多いでしょう。

なお、「配偶者控除」や「相続時精算課税」の特例を使うと有利になるケースもあります。控除や特例を活用して対策しておきましょう。

贈与契約書以外にあった方が良いものは?

生前贈与を確実に認めてもらうためには、金銭を贈与する際は、現金で受け渡すのではなく、受贈者の預貯金口座に振り込んでください。

また、不動産や株式を贈与した場合、必ず名義を受贈者に変更してください。

その上で、以下のものを用意しておくとよいでしょう。

- 贈与物が金銭の場合:受贈者の管理する銀行口座とその通帳

- 不動産の場合:所有権移転登記完了後の登記完了証、または不動産登記簿謄本

これらは客観的な証拠として有効であり、生前に贈与があったことを立証するのに役立ちます。

贈与契約書作成は弁護士依頼がおすすめ

1.贈与契約書作成を弁護士に依頼した方が良いケース

以下のようなケースでは、贈与契約書の作成を弁護士に依頼した方がよいでしょう。

- 110万円以下の贈与を複数年にわたって繰り返す(暦年贈与)予定がある場合

- 未成年者に贈与する場合

- 贈与によって将来的に法律トラブルが起こる可能性がある場合

110万円以下の贈与を複数年繰り返す予定である場合は、特に贈与契約書が重要な役割を担います。

万一、税務調査が入った場合も対応できるよう、弁護士に作成を依頼することが望ましいでしょう。

未成年者が受贈者であるなど、贈与契約書を作成する際に注意が必要な場合も弁護士に依頼する方がよいでしょう。

また、生前贈与によって、将来的に親族同士でトラブルが起きる可能性がある場合は、事前に適切な対策を講じるためにも弁護士に依頼することをおすすめします。

2.贈与契約書作成を弁護士に依頼するメリット

贈与契約書の作成を弁護士に依頼すると、以下のようなメリットを得ることが可能です。

- 法律上の不備がない有効な贈与契約書を作成できる

- 法的リスクを回避できる

- トラブルが起きた場合に対処を依頼できる

贈与契約書に抜け漏れや誤りがあると、無効とされる可能性があります。

弁護士に依頼することにより、確実に有効な贈与契約書を作成できます。

贈与契約書は、贈与者と受贈者の関係や贈与の内容によって注意すべき点が異なりますが、弁護士に依頼すれば個別の状況や目的に応じた適切なアドバイスを受けることができます。

また、万一、贈与を巡りトラブルが起きた場合、弁護士に対処してもらえるというメリットもあります。

まとめ

今回は、贈与契約書の概要やメリット、作成の流れ、作成する際のポイント、生前贈与の注意点などについて解説しました。

生前贈与をする場合、贈与契約書を作成しておくことが大切です。贈与をするごとに適切に作成しておけば、確実に節税対策ができますし、将来的に親族間で起こり得るトラブルを防ぐこともできます。

贈与契約書の作成について疑問や不安を感じる点などがある場合は、弁護士に相談するとよいでしょう。

私達、東京スタートアップ法律事務所は、遺産相続や生前贈与に関する問題を抱えている方々を全力でサポートさせていただきたいと考えております。

数多くの問題を解決した実績を持つ弁護士が、ご相談者の状況やご希望などを丁寧にお伺いした上で、最適なアドバイスをさせていただいておりますので、安心してご相談いただければと思います。

- 得意分野

- 不貞慰謝料 、 離婚 、 その他男女問題 、 刑事事件

- プロフィール

- 京都府出身

同志社大学法学部法律学科 卒業

同大学大学院 修了

北河内総合法律事務所 入所

弁護士法人アディーレ法律事務所 入所

東京スタートアップ法律事務所 開設