遺産分割とは|準備と手続の進め方、期限等に関する注意点も解説

全国20拠点以上!安心の全国対応

初回相談0円

「遺産分割をするためには、どのような準備が必要なのか知りたい」

「相続人間で揉め事を起こさないためには、どのような点に注意すればよいのか知りたい」

遺産分割に際して、このような疑問をお持ちの方もいらっしゃるのではないでしょうか。

今回は、遺産分割の方法等の基礎知識から、具体的な進め方、期限等に関する注意点などについて解説します。

遺産分割とは

遺産分割とは、共同相続人の遺産共有に属する被相続人の財産(相続財産)を、遺産共有関係を解消して、相続人間で分配又は共有することです。相続財産の分割について相続人全員で話し合うことを遺産分割協議といいます。

遺言がある場合は遺言内容の通りに分配されますが、遺言がない場合は遺産分割協議で相続人全員が話し合い、全員合意した内容に沿って相続財産は分配されます。また、遺言があっても、遺産分割協議で相続人全員が合意した場合は、合意内容にしたがって遺産分割することが可能です。

遺産分割手続に関する期限と注意点

遺産分割や遺産分割協議は相続人同士の相続財産に関する話し合いのため、特に期限はありません。しかし、被相続人の財産を引き継ぎたくない場合や、相続税の控除について検討している場合は、期限があります。相続人であることが判明してすぐに相続手続を開始しないと期限に間に合わない可能性があるので注意が必要です。

1.相続放棄手続をする場合の期限と注意点

被相続人に借金や連帯保証債務等のマイナスの財産がある場合や、被相続人の相続手続に関わりたくない場合、家庭裁判所に相続放棄の申述を行い、受理されると、始めから相続人でなかったことになります。そのため、被相続人の借金等の負債を背負わずに済み、債権者から借金の請求をされたとしても支払う必要はありません。ただし、プラスの財産を相続することもできなくなります。プラスの財産を少しでも受領した場合は、相続をしたとみなされ、相続放棄はできなくなる可能性があるので、十分に検討した上で選択しましょう。

相続放棄手続は相続開始後に自身が相続人であることが判明してから3か月以内に家庭裁判所に申し立てる必要があります。3か月経過後の相続放棄手続は正当な理由がない限り原則として認められません。また、ご自身が相続放棄をすると次順位相続人へ相続権が移ります。借金などが含まれる場合はトラブルになりやすいので、手続前に次順位相続人へ連絡をしておくなどの配慮が必要です。

2.遺産分割が相続税申告と相続税納付期限まで終わらない場合

遺産分割手続に期限はありませんが、相続税の申告は被相続人が死亡したことを知った日の翌日から10か月以内に行うという期限があります。遺産分割協議がまとまらず、申告期限までに間に合わない場合、法定相続分又は包括遺贈の割合に従って相続をしたものと計算して相続税の仮申告と仮納税を行います。この場合、申告時に「申告期限後3年以内の分割見込書」を添付し、遺産分割が整い次第、配偶者控除などを利用して相続税の申告をやり直すことができます。これを更正の請求といいます。

更正の請求は、遺産分割があったことを知った日の翌日から4か月以内に手続を行う必要があります。請求が認められると、仮申告・納税で支払った相続税額との差額が還付され、不足の場合は不足額を支払います。申告期限までに何も手続をしない場合、加算税や延滞税などのペナルティが科せられてしまうので、申告と納税は期限内に行いましょう。

相続税を支払う必要があるのは、遺産総額が基礎控除よりも多い場合です。基礎控除は、法定相続人の人数によって決まります。

| 基礎控除 = 3,000万円 +(法定相続人 × 600万円) |

| (遺産総額 > 基礎控除) = 相続税課税対象 (遺産総額 < 基礎控除) = 相続税の支払い不要 |

なお、配偶者控除と小規模宅地の特例を利用するためには、相続税課税対象でない場合も申告が必要になります。

遺産分割手続の準備と流れ

1.遺言書の有無を確認する

相続の発生後、手続開始前にまずは遺言書の有無を確認します。遺言書がある場合は、遺言書に記されている通りに相続手続を進め、遺言書がない場合は相続人全員で遺産分割協議にて遺産の分配について話し合います。遺言書は、公正証書遺言、自筆証書遺言、秘密証書遺言のいずれかの方式で作成されること一般的です。

公正証書遺言の原本は公証人役場に保管されているので、それ以外の場所で発見されたものは正本または謄本です。正本には原本と同じ効力があります。複数発見された場合は日付の新しいものが有効になります。平成元年(昭和64年1月1日)以降に作成された公正証書遺言は「遺言検索システム」でデータが一元管理されており、被相続人の氏名、生年月日、作成日、保管場所などのデータが登録されているので、全国の公証役場から照会可能です。このシステムは、生前は作成者本人のみ利用可能ですが、作成者の死後は相続人や受遺者、遺言執行者などの利害関係人も利用することができます。

自筆証書遺言と秘密証書遺言が自宅から見つかった場合は、開封前に家庭裁判所の検認作業を受けなければなりません。検認を受けずに開封した場合は過料を処せられます。

また、2020年7月10日から自筆証書遺言保管制度が開始され、法務局に申請すると遺言書を保管してもらうことができるようになりました。法務局の遺言保管所に遺言書が保管されている場合、相続開始後は相続人やその他利害関係人は遺言保管所にて遺言書の検索をすることが可能です。遺言者の死後、関係遺言書保管通知(*1)や死亡時通知(*2)など、相続人へ通知する制度もあります。

保管時に自筆証書遺言の形式に沿って作成されているかどうかのチェックを受けることができますが、遺言内容自体はチェックされないため、遺言内容が有効であるとは限らないという点には注意が必要です。

| *1:関係遺言書保管通知 相続人の誰かが閲覧等した場合は、他の相続人に遺言保管所に遺言書が保管されている旨の通知が届きます。 |

| *2:死亡時通知 遺言者の死亡が判明した場合、遺言者が指定した通知対象者(1名)に、遺言書保管所に遺言書が保管されている旨の通知が届きます。 |

2.相続財産の調査(銀行口座、不動産、借金等の負債)

遺産分割協議を開始するためには、相続財産の全てを明確にする必要があります。主な相続財産として、銀行口座の預貯金、不動産、借金等の負債が挙げられます。

銀行口座の預貯金調査

まずは被相続人の遺品の中から、預金通帳、キャッシュカード、入出金明細、銀行からの郵便物などを探します。最近はネットバンキングを利用している方も多く、メールやスマートフォンのアプリなどを調べる必要がある場合も多いです。

取引している金融機関の見当がつきましたら、ご自身が相続人であることを証明できる書類や資料を準備して、金融機関に調査依頼をします。

被相続人の預金調査のためには、以下の書類等が必要となります。

- 口座名義人が死亡したことを証明できる戸籍謄本

- ご自身が相続人であることを証明できる戸籍謄本

- 相続人の印鑑証明と実印

- 相続人の本人確認書類

ご自身が相続人であることを証明するための戸籍は、被相続人とご自身の関係に辿り着くまでに何度も取得が必要な場合もあります。戸籍取得に慣れていない方が取得する場合は大変時間のかかる作業になりますので、専門家への依頼を検討してもよいでしょう。

不動産調査

被相続人の所有不動産については権利書(登記済証)や固定資産税納付書より判明します。(権利書は法改正により、2005年頃から「登記識別情報」が発行されています。)

また、所有不動産は自宅不動産のみとは限りません。被相続人の所有する不動産は、名寄帳を取り寄せることでわかります。名寄帳とは、固定資産税の対象となっている不動産の明細が所有者ごとに記載されている書類です。固定資産税の対象ではない土地や家屋についても記載されており、相続人であれば取得することができます。名寄帳は、市区町村ごとに管理されているので、複数の市町村に不動産を所有している可能性がある場合は、固定資産税納付書より見当をつけ、該当する市町村にそれぞれ照会する必要があります。

自宅不動産のみ所有している場合や、被相続人の所有不動産が明確にわかっている場合は取得する必要はありませんが、以下のような場合は名寄帳を取得して確認した方がよいでしょう。

- 被相続人が不動産投資をしていた可能性があるケース

- 被相続人が実家不動産や農地(畑、田んぼ)を所有していたケース

- 疎遠で被相続人の生活状況がわからず、財産が把握できてないケース

名寄帳には、毎年1月1日時点の情報が反映されています。名寄帳に記載されている不動産が既に売却されている可能性もあるので、名寄帳をもとに登記事項証明書を取得して被相続人名義であるか確認しましょう。

借金等の負債調査

被相続人の借金について、相続人が生前に説明を受けているケースもありますが、被相続人が家族に内緒で借金をしているケースも少なくありません。被相続人の借金の有無については、以下の事項を調べることにより、ある程度判明します。

- 権者からの郵便物

- 預貯金口座の引き落とし履歴

- 被相続人所有の不動産へ抵当権や質権設定

- 個人信用情報機関への開示請求(JICC、CIC、全国銀行個人信用センター)

また、被相続人が保証人や連帯保証人になっている場合も相続の対象となります。保証債務や連帯保証債務は債務者や主債務者が正常に取引を継続している場合は債権者から連絡が来ることはほとんどないため、被相続人の死後数年経過して請求されることがあります。

保証債務や連帯保証債務の有無を調べる方法はほとんどありません。遺品の中から連帯保証人となった契約書の控え等を発見した場合でなければ、判断は難しいでしょう。債権者によっては連帯保証債務の情報を信用情報機関に登録することがあるので、信用情報機関に問い合わせることにより判明する可能性はあります。

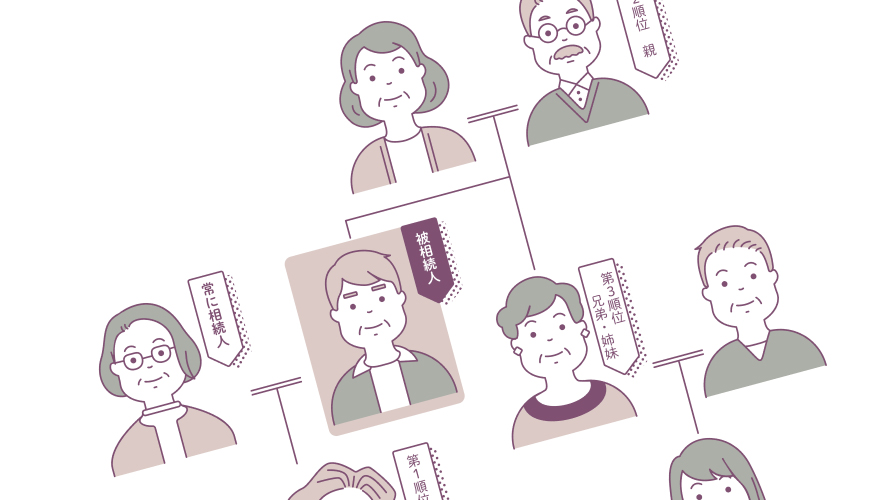

3.相続人調査

相続人を確定するためには戸籍の取得をする必要があります。配偶者は常に相続人となり、その他の血族は優先順位の高い順から相続人となります。

| 第一順位 | 子、またはその代襲相続人などの直系卑属 |

| 第二順位 | 両親など直系尊属 |

| 第三順位 | 兄弟姉妹、またはその代襲相続人などの傍系血族 |

また、戸籍を取得することで新たな相続人が判明する可能性もあります。子が相続人になる場合、本妻との子だけではなく、以下の子も相続人になります。

- 前妻との間の子

- 婚姻関係のない間の男女間に出生した子で、認知されている子

- 養子縁組をしている子

上記の子も、本妻の子と同じ相続分割合で遺産を受け取る権利があるという点には注意が必要です。

相続人を確定するための戸籍の取得は、死亡から出生にたどり着くまで一度の申請で済むことはほとんどなく、一番新しい戸籍から遡って取得を繰り返す必要がある場合が多いです。戸籍の読み方や見方は複雑で、慣れていない方にとっては大変な作業となるので、専門家への依頼を検討してもよいでしょう。

4.遺産分割協議と遺産分割協議書の作成

調査が終わり、相続人調査と相続財産が確定したら、以下の準備を行います。

- 相続人対象者に、被相続人の相続をする意思があるか否かの確認

- 相続財産のうち不動産や動産の評価額を調査して財産目録を作成

上記の準備が完了した後、相続人全員で遺産分割協議を開始します。遺産分割協議は、相続人全員が参加して相続財産について話し合い、合意した内容でなければ無効になります。

全相続人で話し合い、合意したら、合意内容に沿って遺産分割協議書を作成します。相続人が1名のみの場合は協議をする必要はなく、相続するか否かを決めて手続を進めていきますが、複数の相続人が存在する場合、遺産分割協議が完了するまで相続財産は共有財産となります。

共有状態が長期化すると、相続人が死去した場合は、さらに相続が発生して相続人が増えることになります。そうなると、預貯金口座の名義変更や不動産の売買手続などが困難となる可能性があるため、可能な限り早急に遺産分割協議を進めることが望ましいでしょう。

預金口座の名義変更には相続人全員の同意が必要

口座名義人の死後、預金の相続人が決定して相続人に名義変更をするまでの間、被相続人名義の口座は凍結されて入出金ができなくなります。口座名義人の死後、預貯金を引き出すと相続人間で揉める原因となる場合や、相続放棄手続が認められなくなる場合があるため注意が必要です。

また、被相続人の口座から多額の預金を引き出すと税務署から脱税を疑われるケースもあるので、被相続人の口座から出金をすることは控えましょう。葬儀費用を支払うために被相続人口座から預金を引き出したい場合は金融機関に問い合わせるとよいでしょう。

1.遺言書で指定されている場合

遺言書に、特定の相続人に預金を相続する旨が記載されている場合、遺留分(*)を侵害していなければ、原則として遺言書に記載された通りに分配し相続します。遺言で特定の相続人に指定されていたとしても、遺産分割協議で相続人全員の合意がある場合は、遺言の内容とは異なる相続人が相続することも可能です。

銀行口座の預貯金についての遺言は、以下の事項が記載されているか確認しましょう。

- 銀行名

- 支店名

- 預金の種類(普通預金、定期預金等)

- 口座番号

預金残高については記載されている必要はありません。

| *遺留分とは 親子などの直系血族には、被相続人の財産の一定割合を取得できるという権利が認められています。これを遺留分といいます。兄弟姉妹は法定相続人ではありますが、遺留分は認められていません。理由としては、法定相続人の中でも被相続人から関係が最も遠く傍系血族であることや、代襲相続が発生した場合に甥姪が相続人となることから被相続人の残した遺言の趣旨と異なる状況になる可能性があることなどが挙げられます。 |

2.遺産分割協議書がある場合

遺産分割協議書がある場合は、協議書の内容の通りに分配します。預貯金の相続遺産分割協議書と戸籍謄本、自身が口座名義人と相続関係にあることを証明する書類など、銀行側から指定された書類や資料・証明証等を持参して名義変更手続をします。

3.遺産分割協議書がない場合

遺言書もなく遺産分割協議書もない場合、以下の書類を用意します。

- 口座名義人(被相続人)の出生から死亡までがわかる戸籍謄本

- 法定相続人であることが確認できる戸籍謄本

- 法定相続人全員の印鑑証明書

- 口座の名義変更に同意する趣旨に相続人全員の署名押印されている書面

- 預金口座通帳

必要な書類は金融機関により異なるので、金融機関に問い合わせるとよいでしょう。

不動産の遺産分割の進め方と注意点

相続財産に土地や建物などの不動産が含まれている場合、預貯金のように分割しにくいため法定相続割合通りに分配することが難しく、相続人同士でトラブルになるケースは少なくありません。不動産など分割の難しい相続財産を分割する際に利用される3つの方法について説明します。

1.現物分割での遺産分割

現物分割は、相続発生時のままの状態で遺産分割をする方法です。

例えば、相続人2人で不動産の現物分割をする場合、相続財産である1,800万円の土地と1,000万円の土地があった場合、評価額等を考慮せず、それぞれの相続人がどちらかの不動産を相続することになります。この場合、遺産分割協議で双方が納得していれば問題ありませんが、価額に差があるため、後からトラブルになるおそれがあります。不動産の他に預貯金や現金、株式などがある場合、不足価額分を充当して調整し、公平に相続財産を分配できる可能性があります。

2.換価分割での遺産分割

換価分割は、土地などの遺産の全てまたは一部を現金化し、現金で相続財産を分配する方法です。現物分割では難しい不動産の分割に適した方法です。

3.代償分割での遺産分割

代償分割は、1人の相続人が相続財産を相続し、その代償として他の相続人に相続分以上の対価を支払う方法です。支払う対価は自分名義の不動産や動産などでもよく、金銭を支払う場合は代償金といいます。

よくある例としては、実家不動産を売却せずに1人の相続人が相続し、実家を相続した相続人が他の相続人に相応の対価を支払うというケースがあります。

遺言書に記載されている場合や、遺産分割協議にて全ての相続人が合意した場合でも、代償分割をする際は以下の点に注意が必要です。

- 代償金の支払いが予定通りにできない

- 相続財産の評価額を巡り、相続人間で揉める

- 支払う対価が自身所有の不動産だった場合、譲渡所得税が課税される

上記のようなトラブルに備えて、遺産分割協議書には以下の事項を明記することが大切です。

- 財産の価額

- 代償金を支払う相手の名前と金額

遺産分割協議書に協議結果を具体的に記載していれば、相続人間で揉めるなどのトラブルが生じた際に、有効な証拠として役立つ可能性があります。

遺産分割手続でのトラブルと注意すべき点

1.被相続人に子供がいない場合

相続人に子供がいない場合、配偶者だけではなく直系尊属である被相続人の両親が相続人になります。また、子も両親もいないまたは死去している場合は、被相続人の兄弟姉妹が相続人になります。舅姑や義兄弟姉妹と疎遠または不仲な場合などはトラブルになる可能性もありますし、相続財産が不動産のみの場合などは相続分割合通りに分配できずに遺産分割協議で揉める可能性があります。

また、義兄弟姉妹が被相続人よりも前に死去しており、その義兄弟姉妹に子(甥姪)がいる場合は代襲相続人となり、義兄弟姉妹の代わりに相続人になります。

2.異母(父)兄弟や認知済みの子がいる場合

被相続人に異母(父)兄弟や認知済みの子がいる場合、本妻の子と同等の相続権を持ちます。生前にその存在を知らず、相続人の確定をするための戸籍取得の際に、それらの事実が判明する場合があります。

相続人調査が不十分で、遺産分割協議終了後に異母兄弟や認知された子の存在が明らかになった場合は、再度遺産分割協議をやり直す必要があります。

3.寄与分での主張が折り合わない場合

寄与分とは、生前に被相続人の財産維持・増加のために貢献した場合や、特別な療養介護を行った相続人に認められる制度です。寄与分は遺産分割協議にてご自身で主張する必要があり、主張をしなかった場合、寄与分を考慮しないまま遺産分割協議が進みます。

寄与分は、寄与の事実を証明する証拠を揃えなければ認められません。また、相続人同士の話し合いでは感情的になるケースもあり、思うように進まないケースがあります。このような場合は弁護士などの専門家に依頼するとスムーズに話し合いが進むでしょう。

4.特別受益について相続人同士が納得できない場合

一部の相続人が被相続人から財産を受け取っている場合、特別受益に相当する可能性があります。特別受益には、生前贈与、遺贈、死因贈与の3種類あります。

| 生前贈与 | 生前に、婚姻・養子縁組・生活の資本のために財産を贈与 例:婚姻に関する高額な費用・新築費用・開業資金・有価証券・不動産 |

| 遺贈 | 遺言書で相続財産の全部または一部を相続人以外の人物や団体へ贈与(無償で譲渡) |

| 死因贈与 | 生前に、贈与者が死亡した時に、受贈者(財産を受け取る人)へ指定している財産を贈与 ※死因贈与は、第三者が証明できれば書面でなくてもよい |

まずは特別受益とするのかどうかを当事者間で話し合い、合意した場合は合意内容に基づき遺産分割の手続を進めます。合意できなかった場合は、申立人以外の共同相続人の住所地を管轄する家庭裁判所へ遺産分割調停申立てを行い、当事者との間に調停委員が介入し話し合いをします。それでも合意できない場合は遺産分割審判へ移行します。

審判は遺産分割協議や遺産分割調停のような話し合いではなく、お互いの主張をまとめた書面を提出し、法律に基づいて事務的に裁判官が審判を下します。審判まで進むとお互いに納得できる結果に至らない可能性があるので、遺産分割協議で合意できるように話し合いを進めることが大切です。話し合いが困難な場合は、専門家への相談を検討してもよいでしょう。

なお、生前贈与は適用される贈与税の控除制度や特例の決められた金額の範囲であれば、相続税よりも納税額の負担を軽減できるので、場合によっては生前贈与による対策を検討してもよいでしょう。

まとめ

今回は、遺産分割の方法等の基礎知識から、具体的な進め方、期限等に関する注意点などについて解説しました。

遺産分割手続を進める上で準備する戸籍謄本などを全て揃えることは大変な作業になります。また、遺産分割協議でそれぞれの権利を主張しすぎると話し合いがまとまらず、遺産分割調停など裁判手続となるケースもあります。このような事態を避けるためには、弁護士などの専門家に相談しながら手続を進めることが望ましいでしょう。

私達、東京スタートアップ法律事務所は、遺産相続でのお悩み事の解決や、相続手続を全力でサポートさせていただきたいと考えております。多くの方々の相続問題を解決した実績を持つ弁護士が、相談された方の状況やお悩み事、ご希望を丁寧にお伺いした上で、最適なアドバイスをさせていただいておりますので、安心してお任せ下さい。また、生前の相続対策についても検討したいという場合も、お客様にとって最適な生前手続の方法をご提案させていただいております。秘密厳守はもちろんのこと、分割払い等にも柔軟に対応しております。実務経験豊富な専門家在籍の当事務所に安心してご相談・ご依頼いただければと思います。

- 得意分野

- 不貞慰謝料 、 離婚 、 その他男女問題 、 刑事事件 、 遺産相続 、 交通事故

- プロフィール

- 岡山大学法学部 卒業 明治大学法科大学院 修了 弁護士登録 都内の法律事務所に所属 大手信販会社にて社内弁護士として執務 大手金融機関にて社内弁護士として執務